Aktietilbagekøb er et redskab i værktøjskassen indenfor kapitalallokering. Det kan godt være ret tungt, men det grundlæggende er relativt nemt at få styr på, heldigvis.

Udgangspunktet når et selskab skaber et overskud, er at overskuddet i en optimal verden skal bruges på en måde, der tilgodeser ejerne bedst muligt. Her er der som regel et beløb, der skal bruges på at forbedre driften, som vi helst ikke skal fratage selskabet – det destruerer den langsigtede værdiskabelse, hvis ikke selskabet udvikler sig. Den måde vi fordeler overskuddet efter at have investeret i driften kaldes for kapitalallokering.

Her har vi som udgangspunkt tre måder at bruge vores kapital på. Det kan være gennem opkøb af andre virksomheder, udbytte til ejerne (aktionærerne) eller gennem aktietilbagekøb, som vi skal se nærmere på i denne artikel.

Hvad er aktietilbagekøb?

Et aktietilbagekøb er i grove træk præcis, som det lyder. Et selskab opkøber deres egne aktier. Det kan der være rigtigt mange årsager til, hvorfor det kan være svært at vide om det er positivt eller negativt, at et selskab opkøber sine egne aktier. Generel konsensus er, at det er et positivt tegn. Problemet er bare, at når ledelsen ved, at det er et godt signal at sende, så kan det ”misbruges”.

Det teoretiske motiv burde være, at ens aktier handles med markant rabat til fair value. Derved skaber det økonomisk størst værdi for ejerne, at selskabet opkøber sine egne aktier. Det har dog også en række afledte effekter, som f.eks. at man sikrer sig, at eksisterende aktionærer ikke bliver udvandet, når der tildeles nye aktier til ledelsen/medarbejderne i selskabet. Mange selskaber kører f.eks. med warrantprogrammer, hvilket skaber et øget incitament blandt medarbejderne til at skabe gode resultater for selskabet. Det anses generelt som god selskabsledelse, hvor den gode Charlie Munger (Warren Buffets forretningskompagnon) har udtalt: ”Show me the incentive and I will show you the outcome”.

Derfor kan der komme nogle faktorer i spil, som tilgodeser et aktietilbagekøb, selvom aktien ikke handles til en attraktiv pris.

Hvordan påvirker aktietilbagekøb et selskab?

Når en virksomhed vælger at tilbagekøbe deres egne aktier, sker der en række interessante afledte effekter. Når den samlede mængde af aktier falder, får nøgletal såsom indtjening per aktie (EPS) et boost. Det sker fordi indtjeningen skal fordeles på færre aktier.

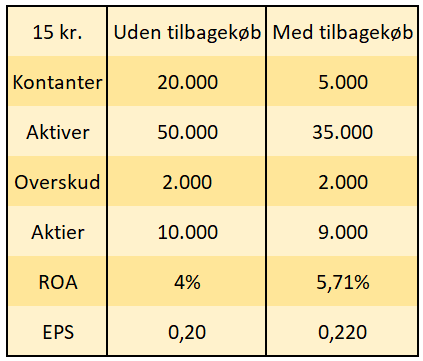

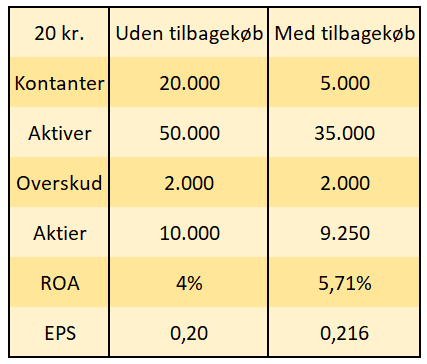

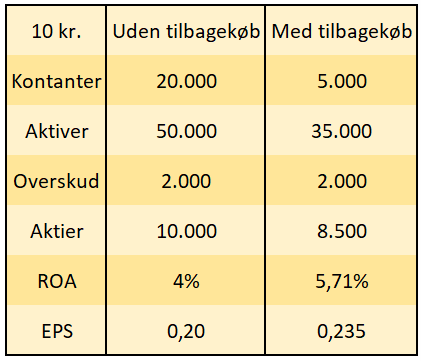

Dette kan ses på ovenstående tabel, hvor Return on Assets stiger fra 4- til 5,71%. Dette sker som følge af, at de samlede aktiver falder. Dette ville også ske ved en udbyttebetaling. Det der dog er værd at bide mærke i, er, at EPS stiger med hele 10% ved at man opkøber egne aktier. Dette er under forudsætningen, at der kunne erhverves 1.000 aktier for 15.000 kroner – altså en pris per aktie på 15 kroner. De 15.000 kroner ville dermed have givet tilsvarende 10% udbytte. Lad os se på et eksempel med en pris per aktie på 10 kroner og 20 kroner.

Værdien af aktietilbagekøbet afhænger derfor ekstremt meget af værdiansættelsen af selskabet. Udbytteprocenten ville selvfølgelig ligeledes være højere/lavere ift. værdiansættelsen af selskabet.

Hvorfor ikke bare udbetale udbytte?

Når der udbetales udbytte, skal der betales skat af gevinsten. Det skulle der ikke førhen ved aktietilbagekøb. Dette gør, at den langsigtede investor kan udnytte renters rente effekten. Warren Buffet omtaler ofte hans investeringsstrategi som at købe en dollar for 50 cent. Når du kan bruge din kapital på at købe 1 dollar af fair value af dit eget selskab for 50 cent (for eksemplets skyld), så får du endnu en bonus på den langsigtede forrentning af kapitalen.

Ved udbytte får du udbetalt 1 dollar minus skatten, per dollar der bliver betalt i udbytte. I det omvendte scenarie med en dyrere aktiepris kan selskabet købe 1 dollar for 2 dollars. Det er en rigtig dårlig forretning, når vi ser på det langsigtede afkast – det kan selvsagt være svært at sige, om ens aktie er for dyr eller billig. Som udgangspunkt er værdiansættelse jo altid fair, da det er hvad markedet vil betale for selskabet med nuværende informationer, muligheder og ricisi. Efter den 31. december 2022 kommer der dog 1% beskatning på aktietilbagekøb i USA. Hvor stor en effekt det får på interessen for aktietilbagekøb vides ikke endnu.

Aktuelle danske aktietilbagekøbsprogrammer

DSV

DSV har et aktietilbagekøbsprogram, der løber fra den 26. juli og frem til den 24. oktober 2022. DSV må i perioden købe op til 7 mia. kroner eller 14 mio. aktier tilbage gennem deres aktietilbagekøbsprogram. Det svarer til op mod 5,98% af den samlede aktiekapital. Eftersom DSV aktien handles til over kurs 900, og har været over kurs 1.200 i perioden, er det en markant mindre procentdel, der reelt set bliver tilkagekøbt for de 7. mia. kroner.

Novo Nordisk

Novo Nordisk har et aktietilbagekøgsprogram på 24 mia. kroner i perioden 1. feb. 2022 til 1. feb. 2023. Novo Nordisk har indtil videre tilbagekøbt 4,4 mia. kroner i de første to kvartaler fra februar – maj og maj – august. Den seneste udmeldte periode for tilbagekøbet er august – oktober, hvor der ligeledes er udmeldt en forventning om at tilbagekøbe for 4,4 mia. kroner af egne aktier.

Novo Nordisk har derudover købt for 3,4 mia. kroner tilbage af Novo Holdings. Det kan forventes, at Novo Nordisk i perioden november – januar opkøber yderligere 4,4 mia. kroner af egne aktier, hvilket bringer dem op på samlet 21 mia. kroner. Novo Nordisk er dermed autoriseret til at tilbagekøbe for 3 mia. kroner yderligere, end det forventes de gør på nuværende tidspunkt.

A.P. Møller – Mærsk

Mærsk startede et tilbagekøbsprogram på 32 mia. kroner i november 2021 og 2 år frem. I første fase der blev afsluttet den 27. april 2022, opkøbte Mærsk aktier for 8 mia. kroner. I maj udmeldte Mærsk, at de ønskede at tilbagekøbe for yderligere 8 mia. kroner i anden fase.

Tilbagekøbsprogrammet blev opjusteret ifm. Q3 regnskabet til 39,3 mia. kroner i alt. Dette øgede ligeledes anden fase med 3 mia. til 11 mia. kroner. Det er dog med en begrænsning på 220.000 A-aktier og 880.000 B-aktier gennem anden fase.

Du kan læse mere om forskellen på A og B aktier her: Hvad er forskellen på A- og B aktier?

Er aktietilbagekøb godt?

Nu bevæger vi os hen i det lidt mere subjektive, hvor der kan findes mange argumenter for og imod. Helt grundlæggende vil jeg dog mene, at et godt kapitalberedskab og en lav værdiansættelse målt på nøgletal. Et godt kapitalberedskab og lav værdiansættelse, kan ligeledes være meget subjektive. Personligt vil jeg opgøre det som at den langsigtede gæld er ift. ens aktiver, at ens kortsigtede kapitalberedskab kan dække ens kortsigtede gæld, samt at P/E og P/S er under .

Dermed er de nøgletal, som jeg ser mest på i dette sammenhæng Debt/Equity, Quick Ratio, P/E og P/S. Dette kan være lidt nemmere at finde informationer om på amerikanske aktier, hvor der er flere gratis databaser tilgængelige. Personligt bruger jeg macrotrends til at skabe mig et overblik over disse tal, hvor man kan se den historiske udvikling. Det er dog en ret forsimplet måde at gøre det op på, hvilket vi vil se ved det næste case eksempel.

Apples aktietilbagekøbsprogram

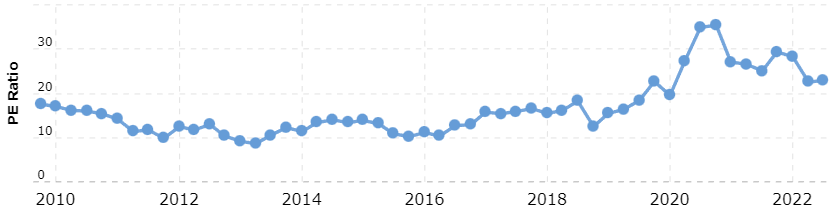

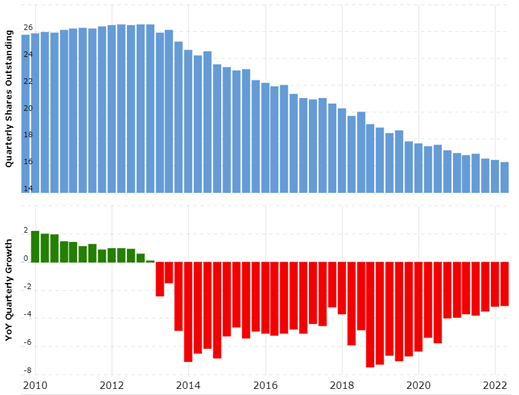

Apple er kendt af de fleste, og er et af de selskaber i verdenen med den allerhøjeste værdiansættelse. Det er samtidig et af de selskaber med det alder største aktietilbagekøbsprogram over de sidste 10 år. Det har også givet rigtig god mening, når man ser på Apples P/E værdi, der frem til 2020 har været på under 20, hvilket kan ses på nedenstående billede.

Apple har haft reduceret mængden af udestående aktier med op mod 7,5% om året siden andet kvaral 2013. Ligenu er det bragt ned til lige over 3% af det samlede antal aktier. Det er dog et koloenormt beløb på 90 mia. USD, der afsættes til dette i 2022. Det svarer til 688,5 mia. danske kroner med nuværende dollarkurs på 7,65. Det svarer til, at Apple opkøber hele Danske Bank 8,5 gange i egne aktier – bare i 2022. Dette er til trods for, at deres P/E værdi konsekvent har lagt over 20 siden andet kvartal 2020. S&P 500 har i skrivende stund en gennemsnitlig P/E værdi på 18,54, mens Apples P/E værdi er på 22,87.

Gæld

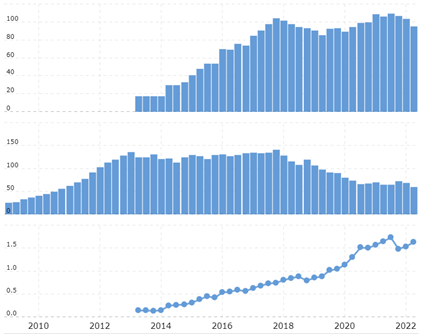

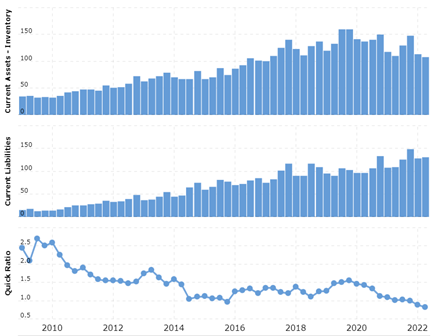

Når vi ser nærmere på de andre regnskabstal i Apple, så ser det ikke så meget bedre ud fra mine vurderingskriterier. Apple begyndte nemlig samtidig med deres første aktietilbagekøbsprogram at optage langsigtet gæld i selskabet. Denne gæld er nu 1,63 gange så høj, som deres aktiver. Udviklingen heraf kan ses på grafen til venstre nedenfor, der viser Debt/Equity forholdet siden 2010. Det skal dog siges, at Apple teoretisk kunne have brugt deres 90 mia. til at afbetale alt langsigtet gæld.

Derfor er det ikke noget større problem med nuværende positive cashflow i virksomheden at have denne gæld. På grafen til højre kan ligeledes ses en negativ udvikling i mine vurderingskriterier, hvor den kortsigtede gæld konsekvent har vokset i et højere tempo end de hurtigt omsættelige aktiver, der i Apples tilfælde formentlig vil være bundet op i et varelager. Her gør deres store positive cashflow sig igen gældende ift. at det ikke er nogen kritisk situation i Apple.

Nu vil jeg på ingen måde fremstå som en ekspert eller noget finansielt geni og påstå, at jeg er klogere end Warren Buffet, Charlie Munger og Tim Cook. Ud fra mine vurderingskriterier ift. at prioritere et godt kapitalberedskab, der skaber bæredygtige aktietilbagekøb til en attraktiv værdiansættelse, er Apple ikke særlig god. De har lavet aktietilbagekøb på bekostning af deres kapitalberedskab, hvor jeg gerne så at debt/equity var under 1 og Quick Ratio var over 1. Dertil så jeg gerne at udbytte blev opprioriteret, når aktien værdiansættes dyrere end det generelle marked (ift. nuværende indtjening). For god ordens skyld, kan det nævnes, at P/S har udviklet sig nogenlunde synkron med P/E værdien gennem det seneste årti, hvorfor denne graf ikke er fremhævet.

Husk på, at det er en subjektiv holdning

Det er som private investorer enormt svært at foretage korrekte værdiansættelser af selskaber. Det er gang på gang blevet vist ved strategier, der omhandler enkeltaktier, hvor der mere eller mindre konsekvent bliver underperformet over længere tidshorisonter. Derfor er det mindst ligeså svært at vurdere om et aktietilbagekøb giver mening.

Apple aktietilbagekøb giver f.eks. ikke mening, når man ser på de kriterier, som jeg vælger at se på. Jeg er dog sikker på, at der ligger en solid argumentation bag, når Berkshire Hathaway og Warren Buffet sidder på så stor en del af aktiekapitalen – god selskabsledelse og kapitalallokering er en nøglefaktor for, at de er med som investorer.

Men jeg finder det faktisk en smule morsomt, at jeg har taget meget inspiration fra Warren Buffet. Det er hans ord, som har gjort mig bevidst om kapitalallokeringen og fordelene/ulemperne ved et aktietilbagekøb. Et selskab ødelægger værdi ved at købe aktier for dyrt tilbage i markedet, mens de skaber en merværdi ved at købe dem billigt – når man taler om den langsigtede investor. Den kortsigtede spekulant vil nok hellere have udbyttet, hvor han med sikkerhed ved at han får 1 dollar for hver dollar der forlader virksomheden.

Konklusion

Aktietilbagekøb kan være enormt svære at vurdere. Udgangspunktet for et sundt aktietilbagekøb er dog et stort positivt cashflow, der finansierer dette (der optages ikke gæld for at opkøbe egne aktier), samt at aktierne ikke købes til en latterlig høj værdiansættelse.

Forestil dig hvor dårlig en forretning der var kommet, hvis GameStop optog gæld for at købe aktier da kursen var allerhøjest. Det havde ikke været sjovt som aktionær, men det kunne faktisk godt have været et træk fra selskabets side. Et aktietilbagekøbsprogram sørger nemlig for, at der altid er nogen klar til at købe aktierne i markedet, og kan på den måde holde en hånd under kursen. Det kan medvirke til at holde kursen kunstigt høj. Det er selvfølgelig kun til en vis grænse, da Apple eksempelvis ikke må købe for alle 90 mia. USD på en uge – det er et løbende program, hvor man fordeler pengene udover den angivne periode.

Men hvis selskabet grundet diverse årsager handles til meget lave multipler, og har et meget sundt kapitalberedskab, kan der være store fordele at hente. F.eks. tilbagekøber Mærsk på nuværende tidspunkt en masse aktier til en P/E værdi på 1,5. De kunne teoretisk (og kun teoretisk) købe alle aktier på under 2 år med nuværende overskud. Det forventes dog at falde markant de kommende år, hvorfor værdiansættelsen er så lav. Det virker dog attraktivt i Mærsk, da deres debt/equity lyder på 0,07 ved seneste kvartalsregnskab. Der er dermed gode forudsætninger for at betale pengene tilbage til aktionærerne, hvor aktietilbagekøb til nuværende værdiansættelse virker mere attraktivt end udbytte for den langsigtede investor.

Det kan dog aldrig siges med sikkerhed, at det er den korrekte beslutning. Det ses som tidligere nævnt generelt som et positivt tegn, når selskabet køber egne aktier. Årsagen til dette er, at det indikerer ledelsen mener selskabet er mere værd, og der ikke er bedre måder at forrente kapitalen på.

Seneste artikler

Du kan læse vores seneste artikler her.